点击蓝字,关注我们

挖掘基去年写过陈叔的故事。

作为一位老股民,陈叔印象极深的一年是2013年,那是一轮大牛市的开端,当年的牛市领头羊是互联网+带动下的TMT。

来源:《站上3000点的第十五年》

打开历史的留声机,会流淌出这样的信息:

13-15 年,TMT 走出一轮波澜壮阔的大牛市,板块内翻倍股比比皆是,甚至有超过一成的“十倍股”。12年12月到15年6月,98%以上的TMT标的股价实现翻倍,7 成以上的个股上涨超 300%。TMT 板块内部,计算机行业赚钱效应最突出,有超过23%的公司完成“十倍股”的壮举。(数据来源:Wind, 兴业证券)

十年一轮回,时下的23年,有人说AI引领下的TMT颇有些当年的味道…

去年十月以来TMT的火热行情经过一个半月的冷却,五月中下旬开始,似乎又在酝酿新一轮的上涨。

后市何去何从?跟随挖掘基回眸昔日,探寻13-15年TMT牛市诞生的背景、行情的演绎,并且从中找到对当下TMT投资的启示吧。

13-15年的TMT牛市

01 行情诞生的背景

遥想当年TMT行情从星星之火到燎原之势,是在一个这样的背景下发生的↓。

宏观经济

增速“下台阶”、总量“无亮点”、转型“迫在眉睫”

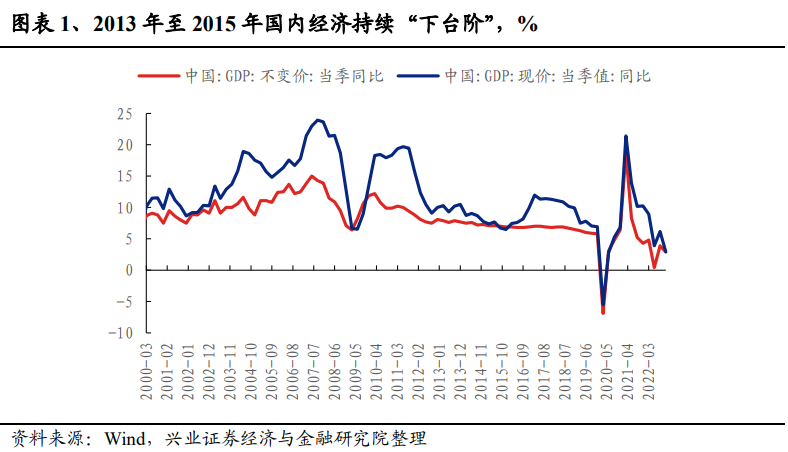

13年至15年国内经济增速接连“下台阶”,GDP 当季同比陆续跌破 8%、7.5%和 7%的阈值,同时经济结构的矛盾日益明显。

为此,12 年至14 年连续三届中央经济工作会议都明确要求“全面化解产能过剩”、“扩内需”、“调结构、促改革”,经济转型迫在眉睫。

流动性环境

“钱荒”冲击,由紧到松

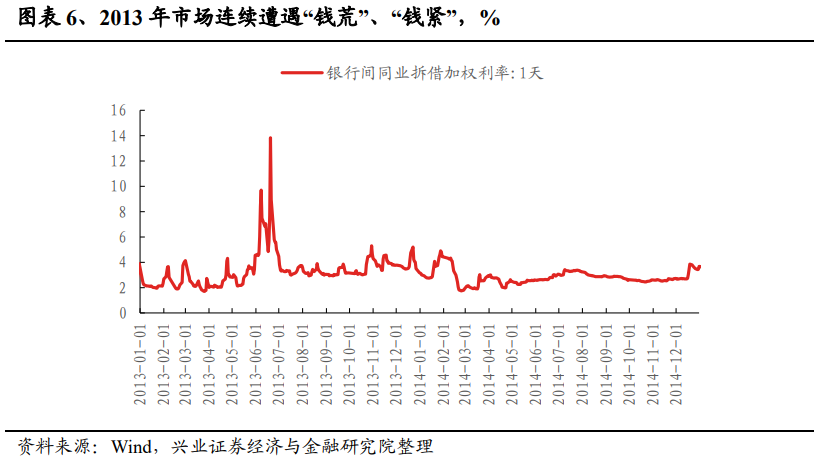

13 年国内维持了较强的货币政策定力,全年无降准、无降息。期间,由于货币传导机制不通畅,国内市场一度出现“钱荒”并持续蔓延、发酵。

面对经济下行压力,13 年底国内货币政策开始逐渐转向宽松,为结构调整和转型升级营造中性适度的货币金融环境,随着宏观数据的持续不及预期14年底转向全面宽松。

产业趋势

转型政策密集、产业趋势明朗,互联网+崛起

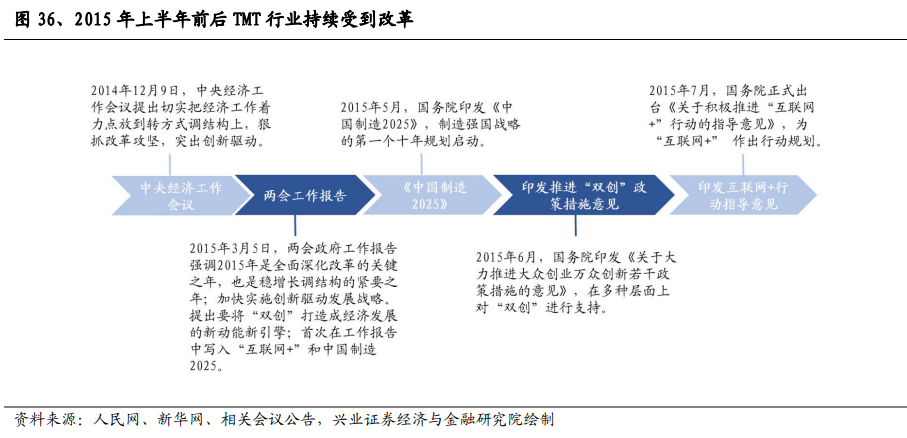

12 年底新一届领导班子上台后,政策重心开始加速聚焦中长期转型和升级。在中央对科技创新的重视下,各新兴产业专项频出, “互联网+”成为政策的“宠儿”。

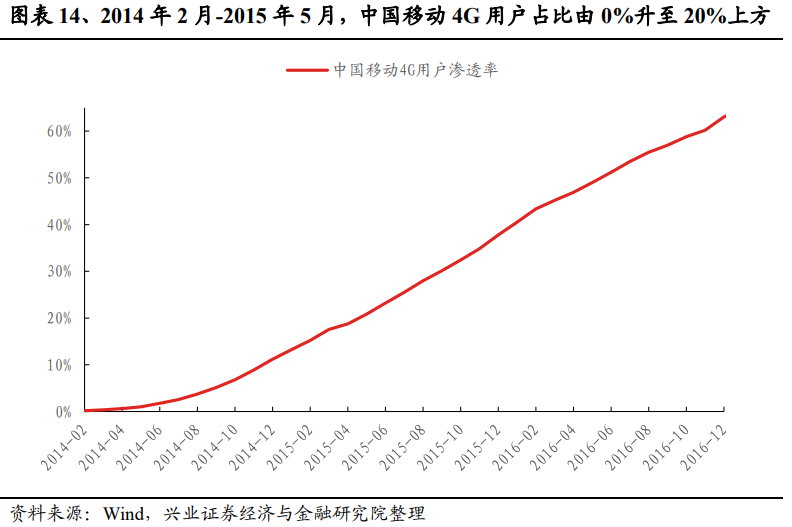

与此同时,09到11 年,3G 技术和智能手机渗透率的提升使移动互联网萌芽,进入12年以后,随着4G技术的投入使用,真正实现了通信和互联网的融合,应用场景极大丰富,移动互联网逐渐进入高速发展乃至成熟阶段。

到14年底,总理出席首届世界互联网大会时指出,互联网是大众创业、万众创新的新工具,科技周期自此不再局限于移动互联网和 TMT 内部,逐渐开始向互联网+、万物互联进化。

资本市场

IPO 暂停与并购重组崛起,助燃成长股行情

12年底起IPO 暂停,市场转向挖掘中小创成长股,大量成长次新股成为焦点。

同时,13年起新一轮资本市场改革拉开序幕,14 年新“国九条”将资本市场抬升至顶层设计高度,随着股市监管的放松,A 股也迎来了定增与并购重组的黄金年代,中小创定增快速崛起,成为成长股牛市的重要推手。

13-15年的TMT牛市

02 行情如何演绎?

那么在那一轮TMT波澜状况的大牛中,行情是如何一步一步演绎起来?每个行情阶段驱动因素及演绎节奏如何?

节奏上,可以将 12年底至 15 年中的TMT 行情划分为7个阶段:

01 阶段一(2012/12/1-2013/1/31)

TMT 跟随大盘深跌修复

绝对/超额收益为24.0%/3.1%

12年底到13年1月,PMI、工业增加值和商品房销售等数据显示国内经济逐渐企稳,较强的经济增长和政策刺激预期推动A股整体回升,TMT 板块与大盘一起深跌修复,并无显著的超额收益。

02 阶段二(2013/2/1-2013/10/8)

从“拔估值”到“戴维斯双击”

绝对/超额收益为60.0%/56.4%

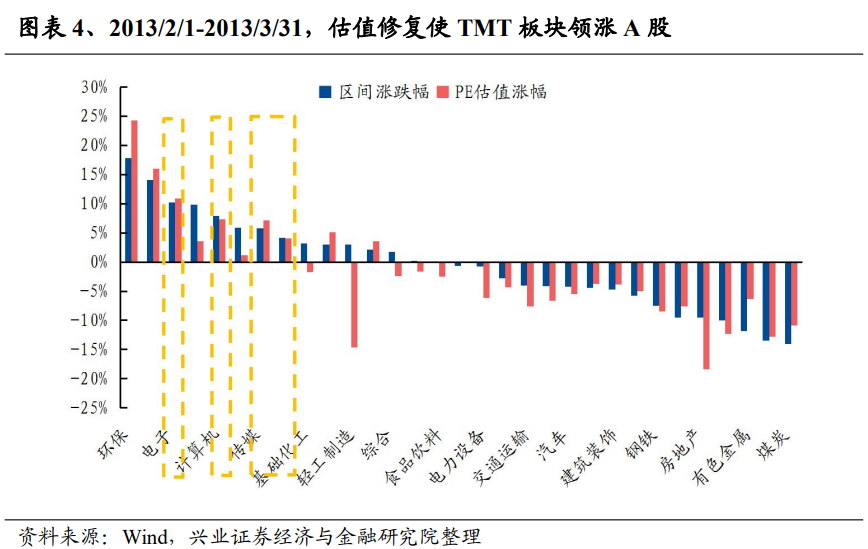

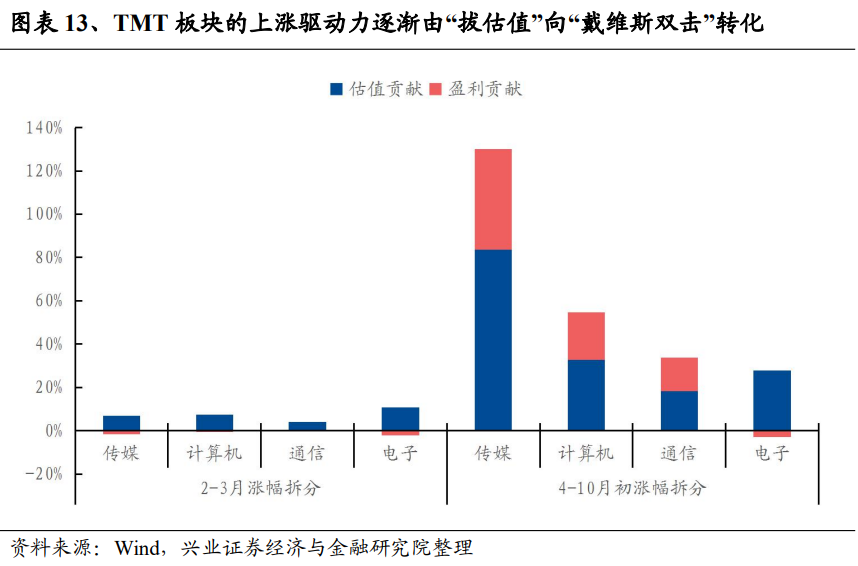

13 年2-3月,在各项扶持政策频出的背景下,叠加估值处于低位,TMT 板块开启第一轮“拔估值”式上涨,传媒、电子、计算机和通信领涨A股,细分行业走势较为接近、未出现明显分化。

进入二季度后,陆续披露的中观和财报数据验证了TMT板块的高景气,板块迎来“戴维斯双击”,分行业来看,4 月-10 月的行情中,TMT 内部有所分化,传媒率先上涨且弹性较大,计算机次之,通信和电子相对靠后。

03 阶段三(2013/10/9-2013/12/23)

多重冲击叠加获利了结,TMT走弱

绝对/超额收益为-10.9%/-5.3%

随着涨幅过高,且估值达到历史高位,叠加部分企业业绩不达预期,市场“人心思动”,各类“鬼故事”丛生,资金获利了结情绪加重,拖累TMT 板块于10月初至年底走弱。

04 阶段四(2013/12/24-2014/2/17)

政策刺激下的新一轮上攻

绝对/超额收益为20.6%/10.4%

2014年初,险资对创业板开闸,增量资金入场,叠加新一轮政策落地,提振市场风险偏好,TMT 板块迎来一轮估值修复行情。

05 阶段五(2014/2/18-2014/9/30)

市场轮动加快,TMT超额收益收敛

绝对/超额收益为10.4%/-6.3%

2 月中下旬至14 年底,随着 TMT 自身景气边际回落,叠加政策宽松不断加码,市场对题材股、成长板块高估值的担忧逐渐升温,主线逐渐转向以金融地产为代表的价值风格。

06 阶段六(2014/10/1-2014/12/31)

超预期降息吹响向大金融切换的号角,TMT 大幅跑输

绝对/超额收益为-4.3%/-28.1%

10月中旬初至14年底,随着经济下行压力增大,政策转向,930 新政+超预期降息标志着政策走向全面宽松,叠加房市企稳和大放异彩的三季报推动行情主线逐步转向金融、地产链、基建链,金融地产板块全面上涨,其中非银金融涨超 110%,而通信、传媒和计算机涨幅仅为3.7%、2.0%、0.1%,电子行业更是成为同期为数不多下跌的板块。

07 阶段七(2015/1/1-2015/6/12)

“杠杆牛”中的TMT狂欢

绝对/超额收益为161.9%/59.7%

一方面,15 年初经济复苏动能仍旧不足、基本面羸弱,资本市场审美偏好重新回归符合中长期经济转型方向的 TMT 板块。

另一方面,15 年初前后 TMT 板块持续迎来利好消息催化:乐视生态布局利好频传、金融改革提速利好互联网金融、互联网与工业融合发展迎来提速、“双创”和“互联网+”概念逐渐兴起,落实创新驱动。

在当时,随着市场赚钱效应的显著提升,以及改革、创新、“中国梦”逐渐成为新的民众共识和时代洪流,存量财富如千军万马涌向A 股市场,居民资金通过直接入市、加杠杆、投资公募基金等方式加速入市,自3 月开始推升市场全面加速上攻,TMT 板块更是期间增量资金流入的核心方向之一。

13-15年的TMT牛市

03 有何投资启示?

启示一

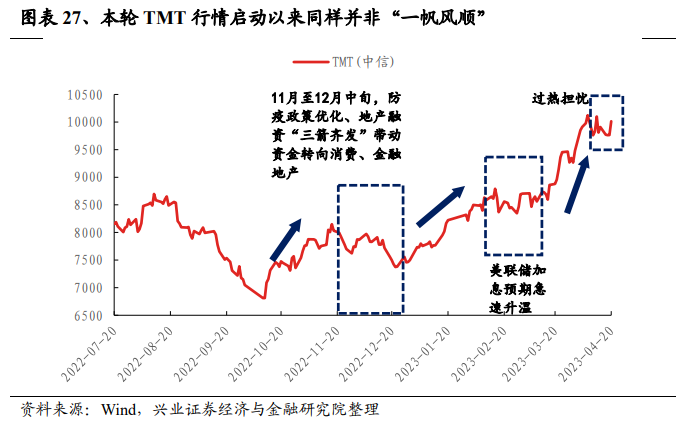

再大的牛市,行情也不是一帆风顺

参考13-15年TMT牛市来看,大行情中每轮回撤幅度约为10%-15%上下。阶段性的行情终点更多是由于产业景气度下降、估值泡沫化、交易过热等导致。

启示二

产业趋势是行情的根本驱动,当前周期位置仍处于起步阶段

产业趋势是TMT行情的根本驱动,尤其是从产业趋势逐步明朗到爆发增长阶段,超额收益极为显著,产业趋势结束前,不必担心行情结束。

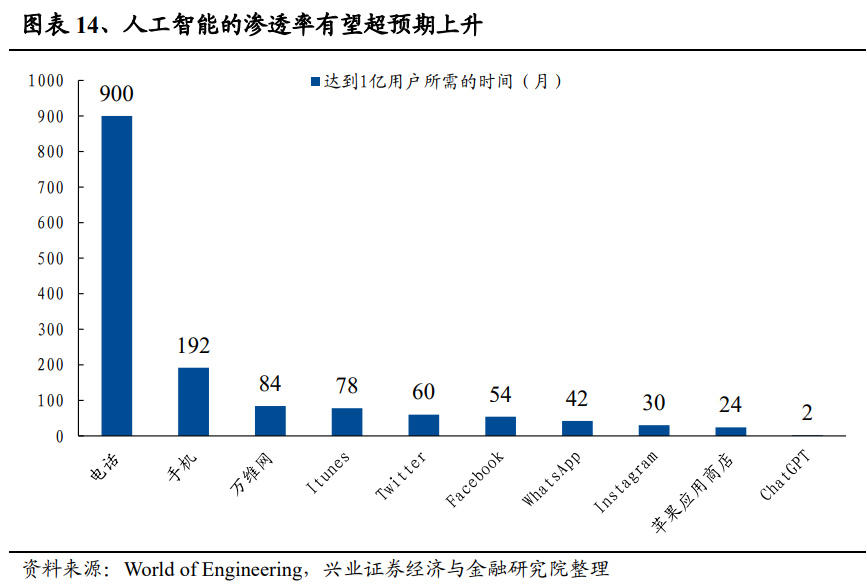

13-15 年 TMT 牛市行情的根本驱动是移动互联网带来的新一轮科技革命。22年底以来,ChatGPT 揭开AI 时代序幕,叠加国内自主可控与数字中国浪潮,当下正在迎来以数字经济为核心的新一轮科技革命。

且相比于13-15 年在移动互联网产业周期所处的位置,当下仍处于起步阶段。

启示三

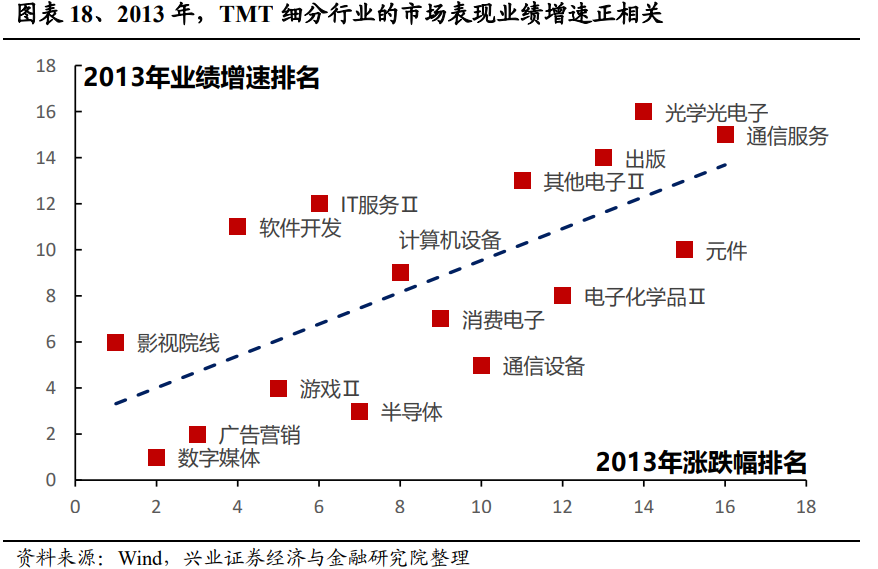

业绩支撑行情行稳致远,戴维斯双击时收益最显著

尽管行情初期估值扩张为主要贡献,但业绩兑现才能支撑行情行稳致远,并且“拔估值”到“戴维斯双击”阶段超额收益最为显著。

当下,TMT行业正在经历“拔估值”阶段,若后续业绩兑现,则有望迎来更值得期待的“戴维斯双击”行情。

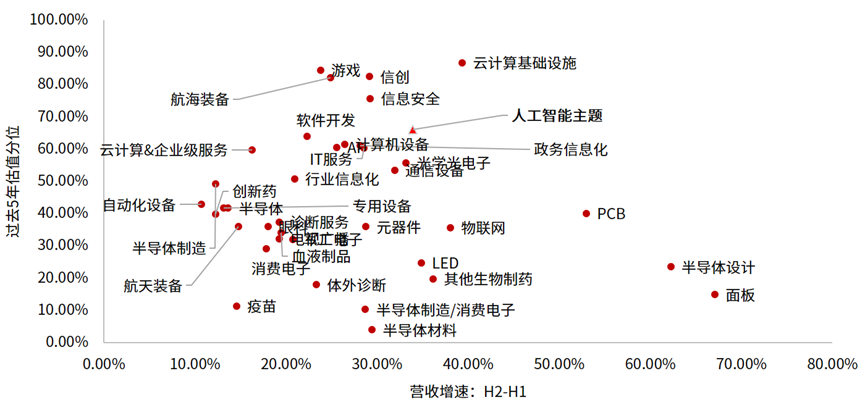

类比2013年TMT行情中涨幅最高的传媒,其“底气”源自“过硬”的业绩,当下,我们同样要关注数字经济板块内部业绩增速更强且估值占优的细分行业,如TMT中的顺周期方向(如计算机、半导体设计等),其市场表现大概率更优。

图:成长风格细分方向“景气-估值”对比

(来源:Wind、华夏基金,2023.6)

启示四

当经济弱复苏、政策“不温不火”,市场缺乏时,利好新兴

当经济弱复苏,政策维持相对宽松但并非大力刺激,市场缺乏整体性行情时,与经济增长相关度更高的周期、金融地产等板块空间有限,利好受益于经济转型、政策支持、产业驱动的新兴行业机会。

当下,类似13-14 年上半年,国内经济正处于弱复苏阶段,而短期政策层面更可能从细微处着手修修补补,产业政策主要聚焦产业革命、科技自立自强和先进制造的做强做优。同时流动性环境仍然较为宽松,利好成长风格和新兴行业的表现。

十年了,陈叔站在今天回想过去:

这些年间,有人住上高楼,有人仍在深坑,其中的故事难以向外人道尽,繁华的谢幕、牛熊的轮回总是发生的如此自然却又不为人力所控。

他不禁感叹:

没什么过不去,该来的都会来,不该来的留不住。每一个时代都有每个时代的机遇,当年是互联网+,当下是AI。

当时代的浪潮排空而来,我们既要顺势而为,学会踏浪而行,又要保持冷静,在汹涌中留有理性。

今天先说到这里,祝大家投资理财顺利~

本文观点参考来自:

【兴证策略】百页深度复盘:2013-2015年TMT牛市风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !